xStocksの背景:ローマは一日にして成らず

xStocksは2025年上半期に一般向けにローンチされましたが、その舞台裏ではチームが少なくとも4年間にわたり周到な準備を進めていました。本記事では、金融・コンプライアンス両面から彼らの経験を振り返り、今後の類似プロジェクトに活用できる実践的な金融コンプライアンスフレームワークの構築を目指します。

I. 法人設立における税務プランニングとコンプライアンスのストーリー

創業チームは2021年時点で、ステーブルコインや現実資産(RWA)のトレンドやビジネスチャンスを的確に捉え、従来型エクイティとブロックチェーンをつなぐ架け橋となることを目指していました。このビジョン確立後、実現に向けてのアクションが始まりました。

まず着手すべきは、法人設立です。

どこに本社を置くか—法域の選定が極めて重要です。xStocksの開発チームが最初に選んだのはスイスでした。

なぜスイスか。米国のシリコンバレー同様、スイス・ツークは“クリプトバレー”と呼ばれ、有名なイーサリアム財団の設立地としても知られています。スイスは伝統的な金融大国であり、ブロックチェーン分野でも革新的な政策・法整備を先導しています。2021年には証券法がDLT(分散型台帳技術)にまで拡大され、新法の一部は2021年2月1日、全面施行は同年8月1日となりました。

発行体の法人登記も、こうした法的環境の進展と時期を合わせて進められています。

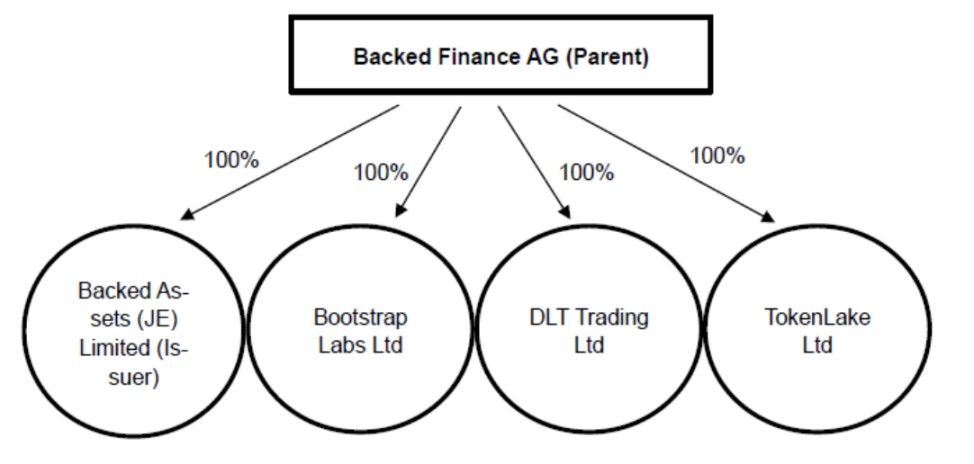

xStocksの事業には、主に以下の3法人が関与しています:

- Backed Finance AG(スイス・ツーク、2021年初頭設立):発行体の親会社。スイスDLT法の一部施行(2021年2月1日)と設立タイミングは、創業者の卓越した専門性と意思決定力を物語っています。

- Backed Assets (JE) Limited(ジャージー、2024年1月19日設立):xStocksの発行体となるプライベートカンパニー。

- Backed Assets GmbH(スイス、2021年4月20日設立):2024年2月23日に発行体と合併し、Backed Assets (JE) Limitedが存続会社となり、全資産・負債を引き継ぎました。

Backed Assets (JE) Limitedをなぜ設立したのか、親会社Backed Finance AGが直接発行体を担えなかった理由は何か。

ここで重視されたのが機能分離です。発行業務を専門子会社に切り出すことで、親会社Backed Finance AGはコアサービスとトークン化技術の開発に集中でき、発行体は純粋にプロダクト発行に専念できます。この構造はガバナンスやリスク管理上、広く活用される経営手法です。

なぜスイス法人でなく、あえてジャージーに設立したのか。その理由は何でしょうか。

ジャージーは英国とフランスの間にある島で、独自の法体系・裁判所・政府を持つ自治管轄区です(参考:ジャージー政府)。

チーム最大の着眼点は税制にありました。発行体の収益の主軸は発行・償還時の最大5%の手数料。その規模が伸びれば税コストの影響は甚大となるため、ゼロ法人税を最適シナリオとし、ジャージー法人税法を精査した結果、下記3つの税率が適用されることを確認し、最終的にジャージーを選択しました:

- 0%(標準税率)

- 10%(金融サービス会社)

- 20%(公益事業・大麻事業・土地収入・炭化水素油供給等)

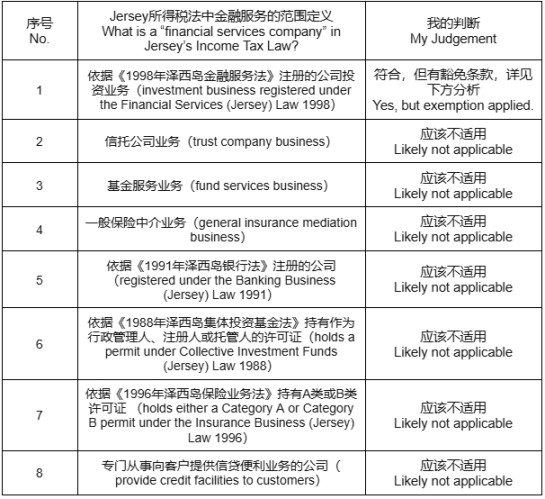

最大の検討点は、この事業が金融サービス会社に認定されるか、そして0%税率の恩恵を受けられるかでした。下図はその定義と法的判断の焦点を整理したものです。

10%課税を回避するには、事業内容が金融サービス会社に該当するか徹底検証する必要があり、チームはここに最大限の法務リサーチを集中しました。主な論点は次の通りです。

Financial Services (Jersey) Law 1998 では「投資ビジネス」を次のように定義しています:

- 投資取引:自己・代理人として投資商品の売買・引受・申込を行う

- 取引アレンジ:自己または他人のために投資商品の取得・売却・引受・申込・転換をアレンジする

発行体がこのような取引に基づき手数料収益モデルを展開している点から、一見して「投資ビジネス」=10%課税と認定されかねません。

しかし、チームは Financial Services (Investment Business (Special Purpose Investment Business – Exemption)) (Jersey) Order 2001 という別法令を発見。第4条1項で、特別目的会社(SPV)に対する免税規定を設けており、要件を満たせば「金融サービス会社」区分を外れ、10%課税が回避できます。

主な免除要件:

- 特別目的会社として所定の承認があること

- 主たる業務が以下のいずれかであること:

- 融資付与、保証、デリバティブ提供

- 証券発行

- 証券化・資産取得・リパッケージ

- 資本市場取引

- その他、当局が承認または上記関連取引

これらを踏まえ、チームは「証券発行のみを専業とするジャージーSPV設立」を戦略化しました。自動該当でなくとも、個別承認申請で特例扱いを得ることも可能です。こうして発行体をジャージーSPV構造にする計画が決定されました。

その結果、Backed Assets (JE) Limitedは2024年1月19日に設立され、Backed Assets GmbHは1カ月後の2024年2月23日に速やかに吸収合併されました。このSPVスキームは、ガバナンスやリスク管理の機能分離にも適合するものです。

ジャージー選定のもう一つの決定的理由はライセンス規制の違いです。通常、証券発行にはライセンスが必要ですが、ジャージーでは自治的な法制度により、政府承認だけでライセンス不要となるシンプルさがあります。スイスでもライセンス取得は可能ですが、参入ハードルや税制優遇を総合的に判断し、ジャージーが最適な選択肢となりました。

今後プロジェクトを企画する方へのポイント:税法は各国の主権や政策意図が色濃く反映されています。概要法規だけでなく、詳細条文や特例規定まで適宜深掘りし、優遇措置や個別承認ルート等の柔軟性まで抜けなくチェックしましょう。

II. 資産カストディのコンプライアンス・ストーリー

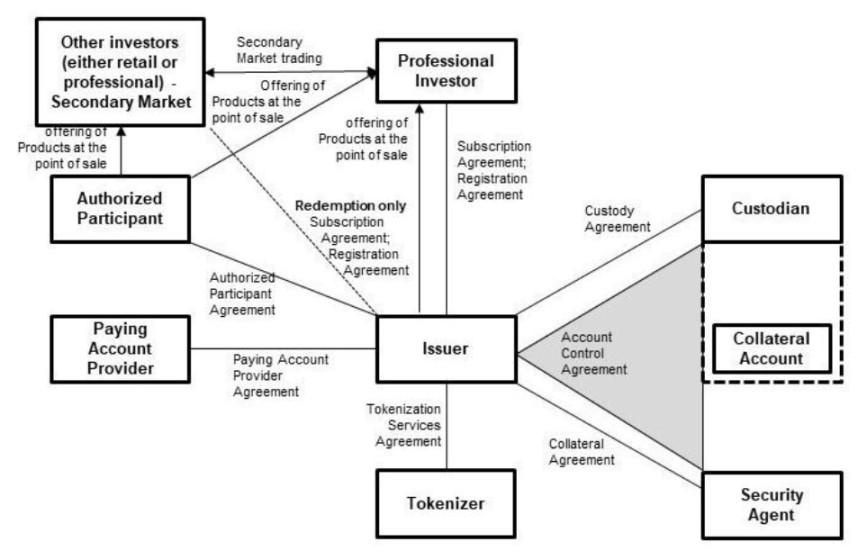

出典:発行体の証券ノート

xStocksのプロダクトモデルは、投資家が発行体に資金を預け、発行体が実際の現物株を購入し、対応するxToken残高を投資家ウォレットに記録するという明快な構造です。これら現物株の資産流用や紛失を防ぐため、最も安全なのは信頼できる第三者カストディアンに資産管理を委託することです。

カストディは資産保全だけでなく、マネーロンダリング対策(AML)、顧客確認(KYC)、各種コンプライアンス対応でも極めて重要な役割を担います。そのため、米国の1940年投資顧問法や英国のCASSルールのように、各国に厳格な規制ルールが存在します。

xStocksのプロダクトページには3社のカストディアンが明記されています。それはなぜか。

主な理由は以下の通りです:

- リスク分散—一社にリスクが集中した場合(資産損失やシステム障害時)でも別のカストディアンが資産保全を担える仕組み

- 規制対応—xStocksは米国市場外でグローバル展開され、各法域で異なる規制に準拠する必要がある

- 運用柔軟性・効率—カストディアンごとに得意な資産(株式、ETFなど)やブロックチェーンの連携度合い(Solana、Ethereum等)に違いがあり、複数管理により最適な資産運用・決済が可能となる

- スケーラビリティ—事業拡大や新規資産(債券、他RWA等)追加時に柔軟かつ効率的に対応可能

具体的なカストディアンは下記の通りです:

- Alpaca Securities LLC(米ノースカロライナ州ウィルミントン):SEC登録ブローカーディーラー/FINRA会員。2025年6月20日・23日付、ニューヨーク法準拠による証券口座管理契約。

- Maerki Baumann & Co. AG(スイス・チューリッヒ):FINMA認可のスイス銀行。2022年11月23日・24日付、スイス法準拠のカストディ契約。

- InCore Bank AG(スイス・チューリッヒ):Maerki Baumann & Co. AGより証券取引業務を受託。

- Alpaca Crypto LLC(米カリフォルニア州サンマテオ):FinCEN登録MSB(マネーサービス事業者)。2025年3月28日付、カリフォルニア法準拠の暗号資産業務契約。

米国内でビジネス展開が出来ない状況にもかかわらず、なぜ米国カストディアンを採用したのでしょうか。

それは、チーム独自の担保管理構造による革新アプローチです。xStocksのスケーラビリティ向上と決済リスク最小化のため、担保の保有・運用モデルそのものを再設計しています。

多くの原資産(例:米国株式)は米国内市場で取引されるため、現地カストディアンやブローカーにより現物購入・保管・売却が直接・効率的に行え、越境取引の複雑さや遅延リスクも大幅に減らせます。これは物流管理に例えると、“現地倉庫保管”のようなもので、最終顧客の所在に関係なくスピーディーかつ柔軟な資産運用を実現します。

今後プロジェクトを担当する皆様へのポイント:カストディは絶対的に重要です。原資産の所在地に合わせ、必要に応じて複数カストディアンを活用しましょう。

III. プロ投資家からリテール投資家への展開ストーリー

ジャージー法では、商品発行の対象が下記2カテゴリに限定されています:

- プロ投資家:日常的に投資商品の取得・保有・管理・処分(自己・代理人として)を業とする者

- 「SPB Order 投資警告」を受領・同意した者:本商品が大口資産保有・高度金融知見・リスク許容度を持つ者に限定され、かつ1998年ジャージー金融サービス法による完全な規制下にない旨が明示されます。発行前にこれらいずれかへの該当確認が義務付けられています。

つまり、プロまたは一定以上の金融資産・知見・リスク耐性を持つ投資家だけが参加でき、その他の者への発行はジャージー規制違反となり、0%税率や営業継続資格を失うリスクがあります。

ではリテール投資家はどのようにxStocksへアクセス可能なのでしょうか。

ポイントは市場構造・ブロックチェーンのオープン性と、Backed Financeによる取引所・DeFiプラットフォームとの提携にあります。

取引所では、リテール投資家が最初の発行時点で直接関与しなければ規制違反にはなりません。提携する取引所は規制下で厳格なKYCを実施しており、xStocksは当初2カテゴリの認定投資家のみへ発行、その後チェーン上で流通し始めると、リテール投資家も自由に2次流通市場で取引でき、ジャージー規制の適用外となります。

DeFi経由のアクセスや、プロ投資家によるxStocksのパッケージ化および新商品としてのリテール向け流通も十分考えられます。

リテール投資家向けアドバイス:初回公開制限を経て商品を入手する際は、情報制限やリスクを自己負担することとなります。必ず目論見書のリスク開示を熟読し、商品内容を十分理解したうえで投資判断してください。

IV. チーム

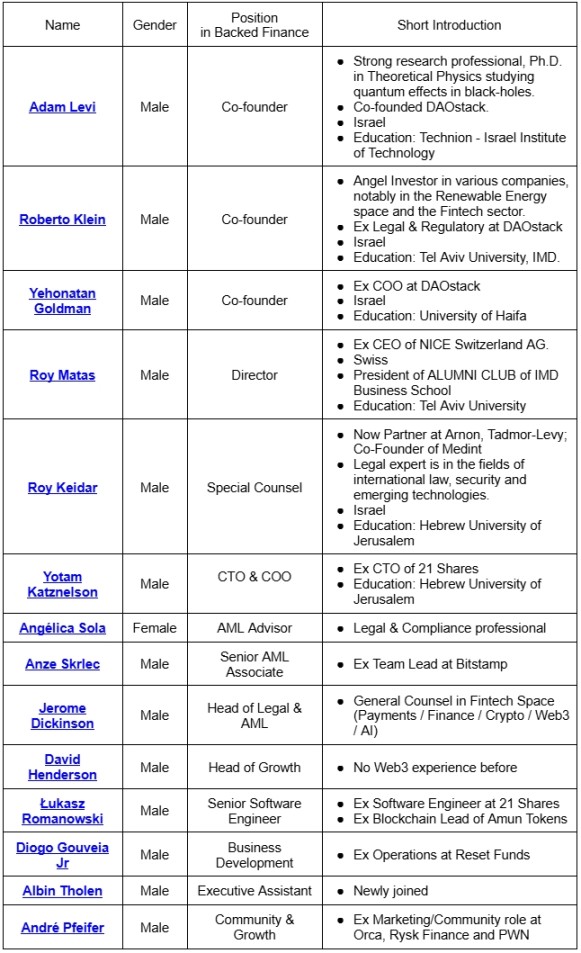

上記の表から読み取れる主な点は次の通りです:

- コアチームの出身はイスラエルであり、ユダヤ系バックグラウンドが推察されます。

- 創業陣は豊富な経験と共通したキャリア・価値観を有し、多くが同窓・元同僚等の関係です。

- 法務専門家のほか、AML専任担当3名を配置した高いコンプライアンス体制を構築しています。

結論:

2021年以降4年以上に及ぶイノベーティブな金融商品開発の道のりは、外部の想像以上に困難を極めるものでした。本稿の3エピソードはほんの一部ですが、トークン化という時流、最適な法域の選定、そして人材・エコシステムパートナーの結集が、成功の決め手となることを示しています。

免責事項:

- 本記事は[TechFlow]からの転載であり、著作権は原著者[Finance Web3]に帰属します。転載等に関するご連絡はGate Learnチームまでお願いいたします。所定の手順に従い、速やかに対応いたします。

- 免責事項:本記事の意見・見解は著者本人によるものであり、いかなる投資助言でもありません。

- 当記事の他言語版はGate Learnチームによる翻訳です。Gate.comの明記がない限り、翻訳済みコンテンツの無断転載・流用・盗用を禁止します。